autor:

Arnout Schuijff, CEO v Tebi

/

25. 10. 2022

Ve svém druhém blogovém příspěvku se Arnout Schuijff věnuje tématu, jak zpřístupnit cenové podmínky běžné pro velké firmy i malým a nezávislým podnikům.

Ve svém druhém blogovém příspěvku se Arnout Schuijff věnuje tématu, jak zpřístupnit cenové podmínky běžné pro velké firmy i malým a nezávislým podnikům. Bohužel porovnávat ceny není vždy jednoduché – zvlášť kvůli složité a často netransparentní struktuře poplatků za karetní platby. Arnout se pokusí vnést do této problematiky trochu světla.

Pro mého kamaráda Fritse, majitele místního baru, je snižování nákladů neustále aktuálním tématem. A platí to i pro platby. Když si před několika lety vybíral svého tehdejšího poskytovatele plateb, díval se výhradně na cenu za transakci u debetních karet Maestro – tedy u karty, kterou u něj hosté používali nejčastěji. Důvod, proč se nedávno rozhodl přejít na Platby Tebi, byl dvojí.

Zaprvé zjistil, že kromě samotné ceny za transakci platil spoustu dalších poplatků: „smluvní poplatky“, měsíční poplatky za spropitné a vratky, a dokonce i měsíční poplatek za stažení denního reportu transakcí. Celkové náklady tak byly výrazně vyšší, než si původně myslel. Zadruhé zjistil, že existuje levnější alternativa k vysokému blended poplatku, který platil za kreditní karty.

Většina poskytovatelů plateb nabízí u kreditních karet tzv. blended pricing. Tento model „zjednodušuje“ situaci tím, že všechny složky transakčního poplatku spojí do jednoho čísla – například „1,9 % z hodnoty transakce“. V Tebi jsme se rozhodli jít jinou cestou a nabídnout transparentní cenový model, který jasně ukazuje, z čeho se poplatek skládá a jaká část zůstává nám. Tento model se nazývá Interchange++ pricing. A i když se o něm často říká, že není „jednoduchý“, pro obchodníky je téměř vždy levnější.

Co je Interchange++?

Pojďme se podívat na základy cenotvorby kreditních karet a na samotný vzorec:

Interchange++ = interchange poplatky + poplatky karetních schémat + marže zpracovatele

Než si ukážeme konkrétní příklad, vysvětleme si, kdo jsou jednotlivé strany zapojené do karetní transakce. Představme si, že vy, čtenář, jste podnikatel:

Vy – obchodník, který ve výsledku platí všechny poplatky

Zpracovatel (acquirer) – např. Tebi – který si účtuje svou marži

Karetní schéma (Visa nebo Mastercard), které si účtuje poplatky schématu

Vydavatel karty (banka vašeho zákazníka), který si účtuje interchange poplatek

Zákazník – držitel karty, který o těchto poplatcích obvykle vůbec neví a někdy je dokonce motivován používat dražší karty díky cashbackovým programům

(Toto je samozřejmě zjednodušení. Pokud chcete znát úplnou pravdu, doporučuji příslušnou část článku na Wikipedii o tzv. "four-party scheme".)

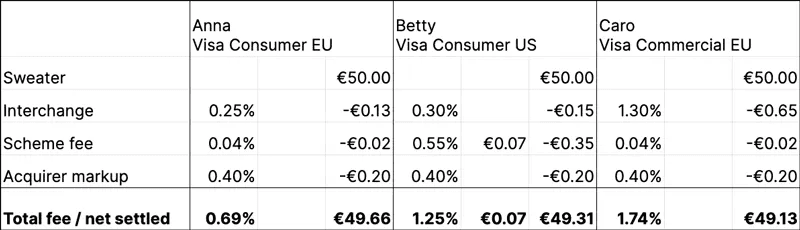

Představme si, že vlastníte obchod s oblečením v Dánsku jménem Sweaters Galore. Vaše zákaznice Anna, Betty a Caro si všechny koupí svetr za 50 €.

Anna má dánskou Visa kreditní kartu

Betty má americkou Visa kreditní kartu

Caro je francouzská podnikatelka a platí firemní Visa kreditní kartou

Druhý den ve výpisu uvidíte, že po odečtení všech poplatků vám zůstalo:

49,66 € z Anny

49,31 € z Betty

49,13 € z Caro

Carina transakce vás stála více než dvakrát tolik než Annina. Proč?

Důvodem jsou rozdíly v interchange a scheme poplatcích, které si účtují banky a karetní schémata. Tyto poplatky jsou definovány v tabulkách Visa a Mastercard a liší se podle regionu. Pokud je karta vydaná ve stejném regionu, kde podnik působí, jde o intra-regionální transakci (Anna).

Pokud je karta vydaná jinde, jde o inter-regionální transakci (Betty).

Výše interchange a scheme poplatků závisí mimo jiné na:

regionu držitele karty

regionu obchodníka

typu podnikání

typu karty (spotřebitelská vs. firemní)

typu transakce (terminál vs. e-commerce)

způsobu zabezpečení transakce (PIN, podpis, 3DS)

Evropská unie v roce 2015 zastropovala interchange poplatky na 0,3 % u spotřebitelských kreditních karet. V USA žádný strop neexistuje – u některých firemních karet mohou poplatky u nákupu za 50 dolarů dosahovat až 1,78 USD.

Zjednodušeně platí:

americké karty jsou dražší než evropské

firemní karty jsou dražší než spotřebitelské

inter-regionální transakce jsou dražší než intra-regionální

online platby jsou dražší než platby na terminálu

nezabezpečené transakce jsou dražší než zabezpečené

Metoda Tebi

U Plateb Tebi jsme zvolili Interchange++ pricing, protože většina transakcí našich zákazníků spadá do kategorie spotřebitelská, fyzická, intra-regionální platba. U těchto transakcí se poplatek často pohybuje kolem 0,69 %.

Platby Tebi mají:

fixní poplatek 0,05 € za každou transakci,

u debetních karet + 0,02 €,

u kreditních karet interchange + scheme poplatek + marži zpracovatele 0,4 %

(stav k říjnu 2022 – aktuální ceny najdete v ceníku).

Naším cílem je přinést nízké enterprise ceny malým a nezávislým podnikům. Díky Interchange++ pricing si můžeme dovolit nízkou marži na každé transakci, aniž bychom museli započítávat „pojistku“ pro případ drahého mixu karet. Poplatky za kreditní karty jsou složité, ale věříme, že nižší náklady jsou pro obchodníky důležitější než zdánlivá jednoduchost. Proto Tebi používá Interchange++ pricing – v Dánsku i jinde.